btw-wijzigingen voor btw-ondernemers die internationaal online verkopen

Vanaf 1 juli 2021 wijzigen de e-commerce regelingen voor btw-ondernemers die internationaal online verkopen aan consumenten in andere EU-landen. Zo moeten verkopen van goederen van binnen en buiten de EU gelijker behandeld worden. Daarnaast zijn de administratieve lasten te hoog. De afschaffing van de drempelbedragen, de nieuwe OSS-regeling, de afschaffing van de vrijstelling voor btw en invoerrechten en de btw-platformfictie moeten ervoor zorgen dat de internationale verkoop van goederen aan consumenten eerlijker en makkelijker verloopt.

Vanaf 1 juli 2021 komen er ingrijpende btw-wijzigingen voor btw-ondernemers die internationaal online verkopen aan consumenten in andere EU-landen. Bijna alle onlineverkopen van goederen zullen belast worden in de lidstaat van de consument.

Daarnaast zullen de btw-wijzigingen grote gevolgen hebben voor btw-ondernemers die zich bezig houden met dropshipping. Er wordt een btw-platformfictie geïntroduceerd die maakt dat de dropshipper wordt aangemerkt als leverancier van het product aan de consument in plaats van de feitelijke leverancier. Daarnaast geldt er geen ontheffing van btw en invoerrechten meer voor goederen afkomstig van leveranciers buiten de EU. Tijdige voorbereiding op de btw-wijzigingen is verstandig.

Waarom komen er btw-wijzigingen?

Oneerlijke concurrentieverhouding tussen leveranciers uit de Europese Unie en leveranciers uit niet-Europese landen zorgen er, volgens de EU, voor dat er jaarlijks 5 miljard euro aan btw-inkomsten wordt misgelopen binnen de EU. Leveranciers uit niet-Europese landen betalen bijvoorbeeld geen btw of invoerrechten bij zendingen met een waarde van minder dan 22 euro aan consumenten, terwijl leveranciers uit EU-landen doorgaans wel btw verschuldigd zijn over zendingen geleverd aan consumenten. Hier maken Europese btw-ondernemers gebruik van, zij verkopen goederen afkomstig uit landen buiten de EU en laten dit rechtstreeks vanuit de niet-Europese leverancier verzenden naar de consument. Hierdoor zijn er geen btw en invoerrechten verschuldigd over de levering terwijl btw wel verschuldigd zou zijn wanneer de goederen afkomstig zijn uit EU-landen. Ten slotte is er sprake van een grote administratieve last voor zowel btw-ondernemers als EU-landen. De EU wil deze problematiek verminderen door middel van de invoering van de nieuwe btw-regels omtrent e-commerce.

Wat zijn de btw-regels omtrent e-commerce vóór 1 juli 2021?

Afstandsverkopen van goederen aan particulieren binnen de EU

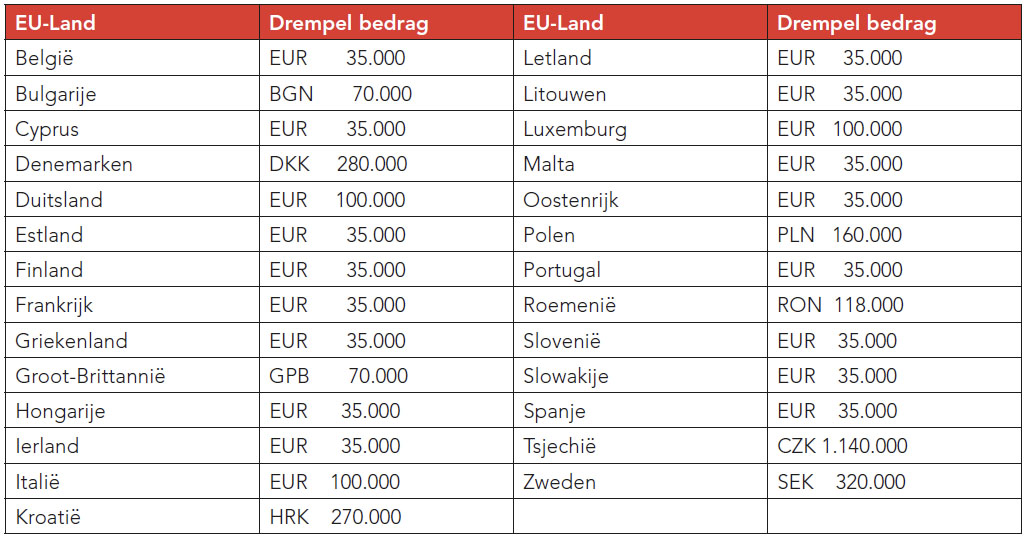

Vóór 1 juli 2021 geldt de afstandsverkopenregeling. Deze regeling houdt in dat een Nederlandse btw-ondernemer die producten verkoopt aan consumenten in andere EU-landen, Nederlandse btw vermeldt op de factuur en in Nederland btw afdraagt voor zover de btw-ondernemer niet meer omzet behaalt met de levering aan consumenten in andere EU-landen, dan het drempelbedrag toebehorend aan het vestigingsland van de consumenten. Wanneer een btw-ondernemer toch meer omzet behaalt met de verkopen aan consumenten in dat EU-land, moet hij het btw-tarief hanteren dat in dat EU-land geldt en tevens in dat EU-land btw afdragen. Per EU-land gelden er andere drempelbedragen. Voor goederen verzonden vanuit andere EU-landen aan consumenten in Nederland is het drempelbedrag bijvoorbeeld 100.000 euro. Indien de buitenlandse btw-ondernemer meer dan 100.000 euro behaalt met de levering van goederen aan consumenten in Nederland is de buitenlandse btw-ondernemer btw verschuldigd in Nederland en moet hij zich in Nederland registreren als btw-ondernemer.

Verkopen van goederen van buiten de EU aan particulieren

Wanneer het gaat om verkopen van goederen afkomstig van buiten de EU, dan moet er voor het bepalen van de btw-heffing onderscheid worden gemaakt tussen twee belastbare feiten: de invoer en een levering van goederen. De invoer is belast in het land waar de goederen in het vrije verkeer worden gebracht. De btw-behandeling van de levering is afhankelijk van op wiens naam de goederen worden ingevoerd. De hoofdregel is dat wanneer de goederen worden vervoerd de levering belast is in het land van vertrek van de goederen. Het gevolg is dat de verkoop van goederen van buiten de EU niet belast is in de EU en er geen btw verschuldigd is over de levering als de invoer plaatsvindt op naam van de consument. Dit is anders als de goederen worden ingevoerd op naam van de leverancier.

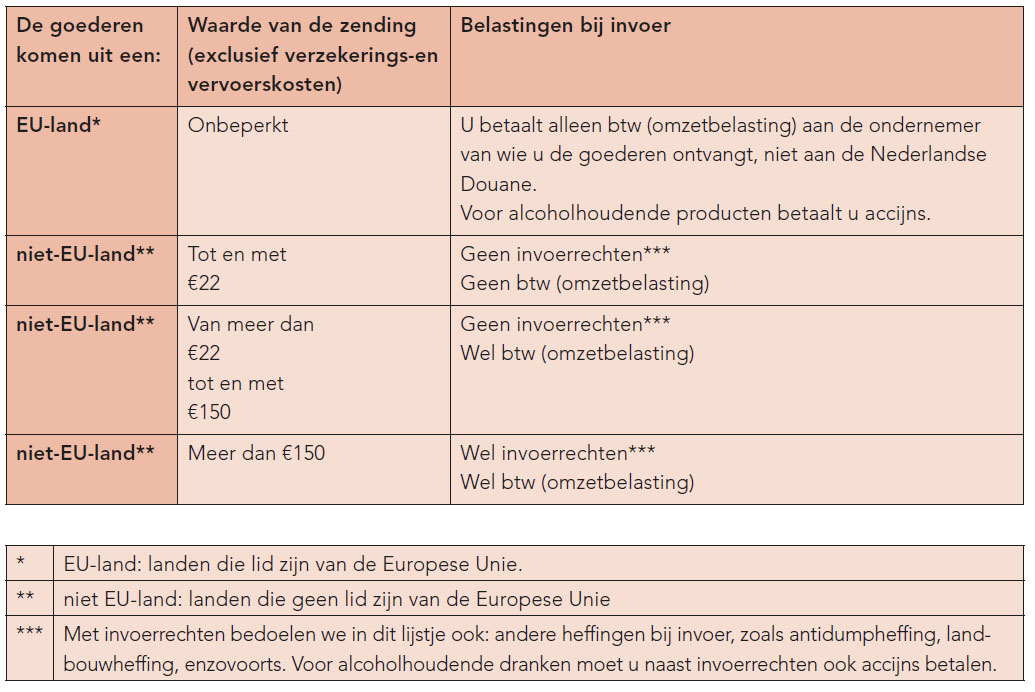

Vóór 1 juli 2021 geldt er een vrijstelling voor het betalen van invoerrechten en btw, voor zendingen van buiten de Europese Unie met een waarde onder de 22 euro door consumenten. Kopen consumenten goederen in met een waarde van meer dan 22 euro tot en met 150 euro, dan moet er wel Nederlandse btw worden afgedragen over de zending van buiten de Europese Unie. In dat geval hoeven er geen invoerrechten betaald te worden. Consumenten moeten invoerrechten en Nederlandse btw betalen over zendingen met een waarde van boven de 150 euro.

Verkoop van digitale diensten

Volgens de hoofdregel is een dienst die een btw-ondernemer verricht aan een consument in een ander EU-land belast in het land waar de btw-ondernemer is gevestigd. Elektronische diensten vormen een uitzondering op de hoofdregel. Elektronische diensten verricht door een btw-ondernemer aan een consument zijn belast in het land waar de consument is gevestigd. Hierdoor moet een btw-ondernemer zich registreren in het land van de consument en daar btw afdragen.

Vanaf 2015 geldt de MOSS-regeling (mini-one-stop-shop). Indien een btw-ondernemer digitale diensten aan consumenten in andere EU-landen verricht kan de btw-ondernemer gebruik maken van de MOSS-regeling, waardoor hij enkel btw betaalt in het vestigingsland voor de MOSS-regeling. Hierdoor hoeft een btw-ondernemer zich niet te registreren in alle landen waar zijn consumenten gevestigd zijn en hoeft hij slechts in één land btw af te dragen. De btw-ondernemer kan hieraan deelnemen indien de omzet die hij behaalt met digitale diensten in een kalenderjaar en het kalenderjaar ervoor niet meer dan 10.000 euro bedraagt.

Verkoop van goederen via dropshipping

Dropshippende btw-ondernemers, die als bemiddeling tussen de consument en de niet-Europese leverancier dienen, vormen het platform waarop de consument goederen kan bestellen. De goederen worden vervolgens rechtstreeks vanuit de niet-Europese leverancier geleverd aan de consument. Doorgaans worden er geen btw en invoerrechten betaald over deze levering, aangezien er vóór 1 juli 2021 een btw-vrijstelling en een invoerrechten-vrijstelling geldt voor zendingen met een waarde tot en met 22 euro. Hierdoor is dropshipping erg aantrekkelijk voor de Nederlandse btw-ondernemer.

Btw-wijzigingen vanaf 1 juli 2021

Verkopen van goederen aan particulieren van binnen de EU

De afstandsverkopendrempels die per EU-land gelden vóór 1 juli 2021, vervallen vanaf 1 juli 2021 en de omzetgrens van 10.000 euro geldt voor alle digitale diensten verricht, en alle goederen geleverd, aan consumenten in andere EU-lidstaten.

One-stop-shop-systeem (OSS)

Vanaf 1 juli 2021 wordt de MOSS-regeling die geldt voor digitale diensten verricht door een btw-ondernemer aan consumenten in andere EU-landen, uitgebreid. De uitbreiding krijgt de benaming OSS-regeling (one-stop-shop). De OSS-regeling houdt in dat een btw-ondernemer btw moet afdragen in de EU-lidstaten waar zijn consumenten gevestigd zijn wanneer de omzet, behaald met afstandsverkopen van goederen, samen met de verkoop van digitale diensten aan consumenten, buiten Nederland maar binnen de Europese Unie, de grens van 10.000 euro overschrijdt. De MOSS-regeling gold enkel voor digitale diensten maar met de OSS-regeling wordt de omzet behaald met de digitale diensten samengeteld met de afstandsverkopen aan consumenten in andere EU-landen. Hierdoor zal een btw-ondernemer eerder boven de drempel van 10.000 euro komen en zal de btw-ondernemer eerder btw verschuldigd zijn in andere EU-landen.

De btw-ondernemer kan wanneer die grens wordt overschreden via het nieuwe OSS-systeem de verschuldigde buitenlandse btw aangeven met een OSS-aangifte. De Nederlandse belastingdienst verdeelt vervolgens de btw-opbrengsten over de rechthebbende EU-landen. De OSS-regeling is voor btw-ondernemers interessant wanneer zij, door het overschrijden van de 10.000-eurogrens, in meerdere EU-landen btw verschuldigd zijn. De btw-ondernemers hoeven zich door de OSS-regeling niet te registreren in ieder afzonderlijk EU-land. Dit voorkomt administratieve lasten. De btw-ondernemers kunnen geen btw terugvragen via het OSS-systeem.

Verkopen van goederen aan particulieren van buiten de EU

Op 1 juli 2021 vervalt de vrijstelling voor het betalen van invoerrechten en btw voor zendingen van buiten de Europese Unie met een waarde onder de 22 euro, de consument zal hierdoor btw moeten afdragen en invoerrechten moeten betalen over de zending van buiten de Europese Unie. Hierbij mogen partijen buiten de Europese Unie kiezen of ze het pakketje voorzien van een eigen OSS-nummer en daarmee automatisch de btw afdragen, of dat ze de verantwoordelijkheid bij de consument laten.

Daarnaast wordt de btw op goederen uit niet-Europese landen, geleverd aan Europese consumenten, vanaf 1 juli 2021 verschuldigd in de EU-lidstaat van bestemming. Ongeacht welke partij de invoer van de goederen regelt.

Vanaf 1 juli 2021 kunnen goederen uit niet-Europese landen met een waarde van minder of gelijk aan 150 euro gerapporteerd worden in een invoer OSS-aangifte (I-OSS) waarbij de invoer van goederen uit niet-Europese landen is vrijgesteld van btw. Niet-Europese leveranciers die rechtstreeks goederen leveren aan consumenten kunnen gebruikmaken van de Invoer one-stop-shop-regeling (I-OSS). Hierdoor doet de niet-Europese leverancier enkel aangifte in één EU-land. In plaats van invoer-btw draagt de niet-Europese leverancier via de I-OSS direct de btw af die van toepassing is in het EU-land waar de consument is gevestigd.

De btw-ondernemers die deelnemen aan de I-OSS-regeling ontvangen een speciaal btw-identificatienummer die zij verstrekken aan de douane voor de btw-vrijstelling van invoer.

Daarnaast geldt er een speciale btw-regeling voor post- en koeriersbedrijven waarnaar de invoer-btw door de leverancier is verlegd. In plaats van dat zij per goed invoer-btw moeten betalen kunnen zij maandelijks aangifte doen voor de verlegde invoer-btw. Zij kunnen hierdoor voor meerdere importen tegelijkertijd maandelijks aangifte doen. Deze regeling is uitsluitend van toepassing wanneer de goederen die geïmporteerd zijn in een specifiek EU-land ook blijven in dat specifieke EU-land. Hierbij geldt tevens de voorwaarde dat de maximale waarde van de goederen 150 euro mag zijn.

Verkoop van digitale diensten

Elektronische diensten verricht aan consumenten zijn, net als vóór 1 juli 2021, belast in het land van de consument. De btw-ondernemer kan, indien hij meer dan 10.000 euro omzet behaalt met zowel digitale diensten als afstandsverkopen, gebruik maken van de OSS-regeling waardoor hij enkel OSS-aangifte moet doen in één land.

Verkoop van goederen via dropshipping

Vanaf 1 juli 2021 geldt er een btw-platformfictie. De dropshippende btw-ondernemer die vóór 1 juli 2021 slechts als bemiddelaar diende tussen de levering van de niet-Europese leverancier en de consument, wordt nu voor de btw aangemerkt als één van de partijen in de levering van de goederen. De btw-platformfictie bewerkstelligt dat er een transactie tussen de Chinese leverancier en de Nederlandse btw-ondernemer (dropshipper) ontstaat en dat er een transactie tussen de Nederlandse btw-ondernemer (dropshipper) en de consument ontstaat. De btw-platformfictie geldt enkel bij een zending met een waarde die kleiner of gelijk is aan 150 euro.